Data publikacji: 2017-06-21

Oryginalny tytuł wiadomości prasowej: Preferencje kredytowe Polaków – dlaczego warto konsolidować swoje zobowiązania?

Kategoria: LIFESTYLE, Finanse

Preferencje kredytowe Polaków uzależnione są od czasów, w jakich dorastali. Jakie decyzje kredytowe podejmują ludzie z pokolenia X, Y i Z oraz nowo-zdefiniowana generacja młodych ludzi – pokolenie HENRY'ków?

Jak wynika z obserwacji fintechu Akredo.pl – innowacyjnej platformy usług finansowych, preferencje kredytowe Polaków uzależnione są od czasów, w jakich dorastali. Zupełnie odmienne podejście do kredytów bankowych ma pokolenie X, Y, Z oraz nowo-zdefiniowana generacja młodych ludzi – pokolenie HENRY. Obecnie największą grupę konsolidującą kredyty (aż 60%) stanowią klienci w wieku od 30 do 50 lat, a najmniejszą (10%) osoby w wieku od 51 lat wzwyż. Największy problem z terminową spłatą zobowiązań ma najmłodsze pokolenie Z, co może znacząco przyczynić się do wzrostu popularności kredytów konsolidacyjnych w najbliższych latach.

Kiedy Polacy sięgają po konsolidację kredytów? Czy pokolenie, w którym dorastali, wpłynęło na ich podejście do pożyczek bankowych? Jak Polacy spłacają kredyty w zależności od pokolenia X, Y, Z i kim jest statystyczny Henryk?

Kredyty pokolenia X

Ostrożne i zachowawcze podejście do jakichkolwiek pożyczek i zobowiązań finansowych w bankach, ma pokolenie X, czyli osoby dorastające w czasach PRL-u. To generacja ludzi urodzonych po ’61 roku, naocznych świadków hiperinflacji i błyskawicznego spadku wartości pieniądza w czasie. Pokolenie X niechętnie korzysta z kredytów, a jeśli już to tylko z silnym przekonaniem, że jest on z pewnego źródła (rzetelnie i dokładnie sprawdzają umowy), realny do spłaty (mierzą siły na zamiary) i dobrze ubezpieczony.

Kredyty pokolenia Y

Pokolenie Y (tzw. milenialsi) znacznie odważniej korzysta z szerokiej palety produktów bankowych. Bankowość online, karty kredytowe, konta internetowe i płatności mobilne nie mają przed nimi tajemnic. Właściwie stały się ich codziennością. Urodzonemu po roku ’80 (a przed '94) pokoleniu Y technologia i nowoczesne rozwiązania służą jako narzędzia ułatwiające codzienne funkcjonowanie. Co więcej, osoby z tego pokolenia stawiają na samorealizację i rozwój – stąd i kredyty bankowe traktują jak inwestycję w siebie. Jak pokazują badania GfK Polonia i Clue PR (2017), spora część przedstawicieli pokolenia Y bardzo często pożyczają na studia, dodatkowy fakultet, MBA, doskonalenie zawodowe, kursy, certyfikaty czy też na szkoły języków obcych. Wiedzą, że taka inwestycja im się opłaci – zaprocentuje wyższymi kwalifikacjami, co zwiększy ich wartość na rynku pracy. Wierzą, że poniesione koszty inwestycji szybko się zwrócą i to z nawiązką – wyższe zarobki i prestiż zawodowy, pozwolą szybko spłacić zaciągniętą pożyczkę. W dodatku wierzą, że dzięki kredytom, szybciej osiągną pożądany poziom życia, niż odkładając co miesiąc niewielkie kwoty z równie przeciętnych zarobków.

Kredyty pokolenia Z

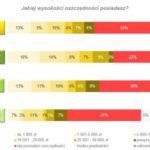

Następujące po millenialsach pokolenie Z (czyli transformersi) jest generacją urodzoną w drugiej połowie lat ’90. To osoby dorastające w czasach ze znacznie większymi możliwościami wyborów konsumenckich – od produktów FMCG, przez dostęp do wszelkiego rodzaju gadżetów technologicznych, profilowanych szkół i uczelni, po kosztowne pielęgnowanie najbardziej wymyślnego hobby lub pasji. Pokolenie Z dopiero sonduje rynki pracy. Najnowsze technologie, social media oraz znajomość co najmniej kilku języków obcych, to wręcz standardowe atrybuty osób tej generacji. Ich umiejętności skracają globalną odległość między rówieśnikami, rozbudzają chęć podróżowania, poszerzania kręgu inspiracji i zainteresowań. Według najnowszych danych Biura Informacji Kredytowej, w pierwszym kwartale 2017 roku grupa blisko 600 tys. osób z pokolenia Z (18-24 lat) posiada łącznie aż 1 mln aktywnych kredytów. Podsumowując statystyki, obecni maturzyści, absolwenci liceów, szkół technicznych i zawodowych oraz studenci, mają łącznie do spłaty 6,81 mld złotych. W 70% są to kredyty konsumpcyjne, a coraz popularniejszym sposobem na pożyczanie pieniędzy, staje się karta kredytowa.

Nowe pokolenie HENRYK (High Earned Not Reach Yet)

Pomiędzy pokoleniem X a pokoleniem Z, wyodrębniła się zupełnie nowa grupa – pokolenie HENRY’ków (z ang. High Earned Not Rich Yet) – na Zachodzie znana od lat, w Polsce po raz pierwszy zbadana przez GfK Polonia i Clue PR na początku 2017 roku. Wyodrębnioną grupę charakteryzuje konsumpcja życia w tzw. wersji wygodnej. Lubią wysoki standard usług. Wolą zapłacić więcej, ale za to mieć pewność jakości wykonania. Posiadają karnety sportowe i pakiet prywatnej opieki medycznej. Zarabiają nieźle, ale też sporo wydają. Raczej nie praktykują oszczędzania. Wolą inwestować w siebie, niż w dom czy mieszkanie. Stale się rozwijają. Nie boją się zaciągnąć kredytu na dodatkowe szkolenie jeśli są przekonani, że to podniesie ich kwalifikacje, a w efekcie – wpłynie na zarobki lub lepszą jakość życia. Są też zdecydowanie bardziej pewni siebie i swoich możliwości (aż 59%). Nie stronią od drogich podróży czy wysokiej klasy sprzętu grającego. Mają niestandardowe zainteresowania, np. sporty ekstremalne, na które wydają sporą część zarobków. Rozwijają w sobie talenty, odważnie otwierają własne firmy. Pieniądze w życiu uważają za ważne (45%), choć same w sobie nie są dla nich synonimem szczęścia. Ponad połowa Henryków (61%) potrafi znaleźć środki na wymarzony przedmiot czy cel. Są obrotni i przedsiębiorczy. Raczej szukają rozwiązań, a nie mnożą problemy. Boją się nieco o przyszłość i bezpieczeństwo finansowe w dalszym horyzoncie czasowym, ale wyżej cenią sobie własną niezależność niż sztywny pręgierz etatu i życia w zgodzie z szeroko pojętym porządkiem społecznym. Mają przyjaciół zróżnicowanych pod względem kulturowym i językowym. Myślą więc i żyją globalnie.

Jak Polacy spłacają kredyty konsolidacyjne w danym pokoleniu?

Z obserwacji Akredo wynika, że większość konsolidujących kredyty (aż 60%) stanowią klienci w wieku od 30 do 50 lat. Jest to więc dość szeroka grupa milenialsów z pokolenia Y i późne pokolenie X. Daleko za nimi (15%) są klienci dwudziestoparoletni (maksymalnie do 30 lat) czyli późni milenialsi i pierwsi transformersi z pokolenia Z. Najmniej liczną procentowo grupę konsolidujących liczne zobowiązania finansowe (10%) stanowią klienci w wieku od 51 lat i powyżej 60-tego roku życia, czyli mocne pokolenie X. Dane statystyczne opracowane przez Akredo wskazują również, że średnia wnioskowana kwota konsolidacji to 46 tysięcy złotych, a średni okres kredytowania wynosi 7 lat.

– Różnice międzypokoleniowe dotyczące podejścia do kredytów bankowych, wynikają głownie z realiów i możliwości, jakie kredyty oferowały (lub zabierały) danym pokoleniom w przeszłości. Przykładowo, wahania wartości pieniądza w okresie PRL nauczyły, że zebrany pieniądz na książeczce oszczędnościowej, z dnia na dzień może być nic nie wart. Słabsze zaufanie do banków wśród pokolenia X nie może zatem dziwić. Pomimo spektakularnej metamorfozy polskiego sektora bankowego w czasach kapitalizmu, obawy przedstawicieli pokolenia X nadal są zauważalne. – ocenia Paweł Weber, współzałożyciel platformy finansowej Akredo.pl – Co innego pokolenie współczesnych HENRY'ków, które widziało jak oszczędzający latami rodzice nadal nie mają wystarczającej ilości pieniędzy na życie o jakim marzyli. HENRY’cy nie lubią czekać, wolą pożyczyć kwotę niezbędną do osiągnięcia wymarzonego celu i od razu cieszyć się jego realizacją – dodaje Paweł Weber.

Kto ma trudności ze spłatą kredytów?

Z uwagi na niż demograficzny, osoby z pokolenia Z są obecnie mniejszą od milenialsów grupą zaciągającą kredyty. Choć według najnowszych badań BIK, statystycznie pożyczają więcej. Dodatkowo, popularna wśród transformersów bardziej niż gdziekolwiek indziej karta kredytowa, jest najaktywniej wykorzystywanym produktem bankowym tej grupy. Blisko 70% młodych ludzi posiadających kartę kredytową, regularnie z niej korzysta (stałe zadłużenie powyżej 200 zł jest już standardem). Jest to zatem o 30% częściej niż w przypadku milenialsów. Wśród młodzieży gorzej jednak z terminową spłatą zobowiązań, względem starszych kolegów. Odsetek zalegających ze spłatą należności bankowych powyżej krytycznych 90 dni, wynosi w grupie pokolenia Z aż 12,1%. Dla porównania w poprzedzającym ją pokoleniu millenialsów, wynosił zaledwie 5,3%.

– Młodzi Polacy widząc i doświadczając tego jak żyją rówieśnicy z krajów Europy Zachodniej, chcą żyć na podobnym poziomie. Obecna młodzież, podatna na wpływy, ma wysoki próg konsumpcjonizmu, a dzięki social mediom dysponuje globalnym zasięgiem inspiracji. Przy braku dyscypliny w pożyczaniu i spłacaniu wielu kredytów, można się jednak zapętlić w ilości wysokich rat. Dlatego też naszym zdaniem, obecne trendy na rynku kredytowym wpłyną na to, iż kredyty konsolidacyjne staną się wręcz naturalnym wyborem młodych ludzi. Będą ich głównym narzędziem porządkującymi finanse osobiste oraz pozwolą na skuteczną optymalizację domowego budżetu – dodaje Paweł Weber, ekspert Akredo.

Polsko-szwedzki fintech Akredo z siedzibą główną w Warszawie, działa na rynku od 2014 roku. Dzięki stworzeniu pionierskiej w Polsce usługi upraszczania drogi do kredytu, umożliwia swoim klientom szybką i wygodną konsolidację kredytów przy jednoczesnym obniżeniu bieżących zobowiązań.

Spółka wspierana jest przez sztokholmski fundusz inwestycyjny Venture Capital. W ramach oferty kredytów konsolidacyjnych oraz gotówkowych, współpracuje obecnie z 10 dużymi bankami: mBank, Raiffeisen Polbank, Deutsche Bank, Getin Bank, Bank Pocztowy, Alior Bank, Plus Bank, Idea Bank, NeoBank oraz Nest Bank.

Usluga internetowa Akredo.pl oparta jest na sprawdzonym modelu biznesowym, który w Szwecji funkcjonuje z powodzeniem już od wielu lat. Akredo jako jedyna firma w Polsce umożliwia kredytobiorcy otrzymanie analizy zdolności kredytowej w wielu bankach, bez wychodzenia z domu, nie szkodząc przy tym punktacji w BIK klienta.

Kompleksowość usług Akredo polega przede wszystkim na wnikliwym profilowaniu klientów – analiza wykonywana jest na podstawie wymogów poszczególnych banków partnerskich, w oparciu o skuteczne i sprawdzone narzędzia. Banki otrzymują wówczas niezbędne dane o potencjalnym kliencie co znacznie przyspiesza proces udzielania kredytu. Dzięki skutecznej analizie wykonywanej przez Akredo, osoba wnioskująca o kredyt staje się wiarygodnym partnerem nawet dla 10 banków jednocześnie. Klient z kolei w 24h dostaje wnikliwą analizę zdolności kredytowej, przeprowadzoną pod kątem jego potrzeb i możliwości finansowych. Dzięki temu otrzymuje błyskawicznie pełną wiedzę o tym na co go stać i w którym banku ma największą szansę otrzymania wnioskowanej kwoty z pełną informacją o kosztach oraz plusach i minusach poszczególnych ofert.

źródło: Biuro Prasowe

Załączniki:

Hashtagi: #LIFESTYLE #Finanse